Pořízení vlastního bydlení je čím dál finančně náročnější. Podle Deloitte Property Index* bylo v roce 2024 na koupi průměrného bytu potřeba zhruba 13,3 ročního hrubého platu. Nejhorší situace je v Praze, která podle mezinárodních srovnání patří k nejméně dostupným metropolím hned po Amsterdamu. Nemovitosti ovšem dlouhodobě zdražují i v dalších částech Česka, zejména v krajských městech.

„Důvodem zhoršující se dostupnosti vlastního bydlení jsou především rostoucí ceny nemovitostí. Například v Praze lidé za byt o podlahové ploše 60 m² zaplatí téměř 9 milionů korun. Zejména mladí lidé na takové bydlení často dosáhnou jen s pomocí širší rodiny. Řešením je buď půjčka od blízkých, nebo jejich pomoc se splácením hypotéky,“ uvádí Miroslav Majer, CEO fintech startupu Hyponamíru.cz.

Mezigenerační hypotéka. Co to je?

Pojem mezigenerační hypotéka označuje úvěr na bydlení s mimořádně dlouhou dobou splatnosti, obvykle 40 až 50 let nebo i více. Hlavní zvláštností je, že dluh nesplácí pouze jedna generace, například rodiče, ale plynule ho přebírá generace následující. Děti tak mohou pokračovat ve splácení hypotéky, kterou původně uzavřela předchozí generace. Dlouhá splatnost hypotéky umožňuje výrazně snížit měsíční splátky a zpřístupnit vlastnické bydlení i těm, kteří by na hypotéku se splatností například 30 let nedosáhli.

Doba splatnosti hypoték ve světě

Ve většině vyspělých evropských zemí, jako jsou Německo, Francie nebo Dánsko, se hypotéky běžně sjednávají s maximální dobou splatnosti 25 až 35 let. Tento model vychází z délky aktivního pracovního života dlužníka, která zpravidla odpovídá době splácení úvěru.

V některých státech se však setkáte i s mnohem delšími splatnostmi. Švédsko drží světový rekord**. Ještě nedávno tam hypotéky teoreticky neměly horní limit. Od roku 2023 platí nová regulace s maximem 105 let. Ve Velké Británii si trh teprve hledá cestu k ultradlouhým hypotékám***. Vedle tradičních splatností 25 až 35 let se objevují i první nabídky až na 50 let. Zatím ovšem nejde o běžný bankovní standard.

Hypotéky s dlouhou splatností nejsou novinkou posledních let. V Japonsku se v době realitní bubliny 80. let rozšířily tzv. mezigenerační hypotéky až na 100 let, kdy dluh přecházel z rodičů na děti a vnuky.

Hypotéky na 40, 50 či více let v Česku žádná banka nenabízí. V současné době je standardem maximální splatnost 30 let. Z tohoto pohledu Česko zapadá do evropského průměru. Banky rovněž stanovují maximální věkovou hranici, do kdy musí být úvěr splacen.

„Poskytovatelé hypoték se řídí doporučením ČNB. Doba splatnosti by podle ní neměla přesahovat horizont ekonomické aktivity dlužníka, takže hypotéka by měla být splacena do důchodového věku, obvykle do 65 let. Ideální věk pro sjednání první hypotéky je tedy kolem 30 let,“ doplňuje Marek Pavlík, CEO portálu hypotecnikalkulacka.cz.

Porovnání 30 vs 50 let hypotéky

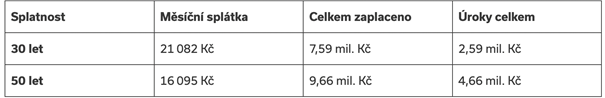

Nejčastěji zmiňovanou výhodou mezigeneračních hypoték je nízká měsíční splátka, nevýhodou jsou naopak celkové vyšší náklady. Pro názornost provedeme hypotetické srovnání hypotéky se splatností 30 a 50 let.

Počítáme s hypotékou ve výši 5 milionů korun a průměrnou úrokovou sazbou 3 % p.a. po celou dobu splácení úvěru. V následující tabulce je uvedena celková výše měsíční splátky a kalkulace celkových nákladů mezigenerační hypotéky.

Delší splatnost v našem příkladě snižuje měsíční splátku o téměř 5 tisíc korun. Na druhou stranu je ovšem třeba počítat i s výrazným prodražením úvěru. Na úrocích totiž zaplatíte u hypotéky na 50 let o více než 2 miliony korun více než u 30leté. U 50leté splatnosti tak zaplatíte celkem skoro dvojnásobek jistiny.

Výhody mezigenerační hypotéky

- Nižší měsíční splátky: Prodloužení splatnosti může snížit měsíční splátky o 15–25 %, což může výrazně ulevit rodinnému rozpočtu.

- Zvýšení dostupnosti bydlení: Mezigenerační hypotéka může zpřístupnit vlastnické bydlení domácnostem s nižšími příjmy, které by jinak na úvěr nedosáhly.

- Předání nemovitosti za výhodnějších podmínek: Nemovitost i částečně splacenou hypotéku lze předat další generaci.

- Větší finanční stabilita: Nižší měsíční výdaje mohou domácnostem umožnit lépe plánovat rozpočet a vytvářet rezervy.

- Flexibilita pro vícegenerační bydlení: V rodinách, kde panuje důvěra a ochota spolupracovat, může sdílené splácení hypotéky posílit mezigenerační solidaritu.

Rizika mezigenerační hypotéky

- Zvýšení celkových nákladů: Delší splatnost vede k výraznému přeplacení úvěru, často až o miliony korun.

- Rizika vysokého dluhu pro děti : Budoucí generace mohou zdědit závazek, který si samy nevytvořily, což může negativně ovlivnit jejich finanční start do života.

- Etické dilema sdíleného dluhu: Vzniká otázka, zda je morálně přijatelné přenášet odpovědnost za splácení na děti, které se k závazku nemohly svobodně vyjádřit.

- Právní dopady mezigenerační hypotéky: Je potřeba předem vyřešit, jak se v případě úmrtí vypořádá dědické řízení s hypotékou. Dědicové totiž nepřebírají jen majetek, ale i finanční závazky zemřelého.

- Dlouhodobá nejistota ohledně příjmové situace: Při dlouhé splatnosti nelze předvídat ekonomické podmínky, stabilitu zaměstnání ani vývoj úrokových sazeb.

Kromě zmíněných rizik je třeba dopředu zvážit i to, co se stane při nesplácení hypotéky rodiči. V takovém případě hrozí exekuce, ztráta nemovitosti nebo přechod dluhu na potomky, kteří nemusí mít dostatečné příjmy k jeho splacení. Vyšší dostupnost hypoték navíc může zvýšit poptávku po nemovitostech a tlačit jejich ceny vzhůru, čímž se problém s dostupností bydlení ještě prohlubuje.

Alternativy k mezigenerační hypotéce

Jednou z alternativ k mezigenerační hypotéce je model, kdy rodiče sjednají hypotéku se splatností do 30 let, pořídí nemovitost a později ji převedou na potomka. Další možností je družstevní bydlení. Kupuje se podíl v bytovém družstvu, pořizovací cena je nižší a není nutná klasická hypotéka. Financování lze řešit úvěrem ze stavebního spoření nebo hypotékou s ručením jinou nemovitostí. Třetí variantou je rent-to-own, která však není v Česku běžně rozšířená. „Nemovitost se nejprve užívá formou nájmu, část nájemného může sloužit jako akontace. Po určité době je možné nemovitost odkoupit za předem stanovených podmínek,“ popisuje Miroslav Majer.

Jak funguje převzetí hypotéky od rodičů

Převod hypotéky je možný jen se souhlasem banky. Ta vždy prověří finanční situaci nového dlužníka. Musí doložit dostatečný příjem, stabilní zaměstnání nebo podnikání a schopnost úvěr splácet. K žádosti se předkládají doklady totožnosti a potvrzení o příjmu. Nový odhad nemovitosti obvykle není potřeba, ale banka si ho v případě potřeby může vyžádat. Pokud nový dlužník splní podmínky, banka připraví dodatek ke smlouvě a úvěr se formálně převede.

Po převzetí hypotéky lze využít refinancování, které může snížit úrok, upravit splátky nebo prodloužit splatnost. Refinancování po převzetí hypotéky tak pomáhá přizpůsobit úvěr aktuální finanční situaci.

Jak se připravit na převzetí hypotéky

Převzetí hypotéky představuje zásadní životní rozhodnutí, které vyžaduje pečlivou přípravu. Než se k tomuto kroku odhodláte, ujistěte se, že máte stabilní a dostatečný příjem, který pokryje nejen běžné životní náklady, ale zároveň umožní pravidelné spoření „na horší časy“.

„Stejně důležité je mít vyrovnanou finanční situaci, ideálně bez dalších závazků, jako jsou spotřebitelské úvěry či dluhy, které by mohly negativně ovlivnit vaši bonitu. Doporučuje se také vytvořit finanční rezervu pro případ výpadku příjmů nebo nečekaných výdajů,“ uzavírá Miroslav Majer z Hyponamíru.cz.

*www.deloitte.com/cz-sk/cs/Industries/real-estate/research/property-index.html**https://www.newstalk.com/news/why-sweden-is-limiting-mortgages-to-105-years-1372503 *** https://www.mortgageable.co.uk/mortgages/50-year-mortgages/